ハンサードを積立している方の中には、運用というのは毎年○%ずつ安定的に増えていくとお考えの方もいるかもしれません。

しかし、金融商品(特にマーケット)での運用は実際、急激にマイナスになる年があったり、急激にプラスになる年があったりして結果的にそれを平均すると毎年○%と、数年単位で考えるのが基本となります。

積立をされている方の中には25年間あるにも関わらず、2,3年程度であまり利回りが良くないから積立を辞めるという方も少なからずいるそうです。

そこでまずは、ハンサードで積立していく上でどのような可能性があり、どのような資産推移は避けるべきでどのような資産推移が望ましいか、ハンサード積立歴10年の方の実例を交えながら話していきたいと思います。

例1:絶対に避けたい資産推移

例えば、25年契約で24年目まで順調に資産が増加していったとします。

しかし25年目に株式のみに投資しており、2008年のリーマンショックのような暴落が来て償還となった場合、資産は最後の最後で半減です。

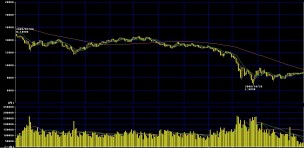

下記の図は2008年の日経平均ですが、1/1の高値から10/28の安値まで約-54%です。(リーマンショックの時は外国の株価も同程度、下落しています。)

そして仮に40,000円積立で年平均5%で回っていれば、24年目には総積立額が11,520,000円に対し、時価は21,290,753円と約2倍にまで増えていますが、万が一25年目にリーマンショック級の暴落が起これば

資産は半減となり、下手すれば元本割れで償還ということも起こりえます。

24年間掛けてコツコツと積立し、2倍になり老後の余裕が出来たなと思ってる時の-50%は精神的に相当厳しいものがあると思います。

例2:望ましい資産推移

しかし、この暴落が積立開始5年目であれば240万円→120万円と約120万円の損失となり、正直、精神的によろしくはないと思いますが、逆に考えれば後20年残っています。

こんなに安く買えるチャンスはこの先の20年間二度とこないかもしれないので非常に大きなチャンスとなります。

そして2015年現在、ご存知の通り世界の株価はリーマンショック前の高値を超えてきています。

実例

これは私のIFAに聞いた話で数年前に移管してきた方のようですが、2004年5月にハンサードで毎月10万円積立を開始した方で現在も積立を継続されている方の資産推移が非常に興味深かったです。

ポートフォリオはこの10年、債権や通貨、コモディティなどいれず、全て株式ファンドで運用しているそうです。

下記が2004年5月~2015年5月までの積立額と時価の推移です。

| 積立額/円 | 時価/円 | 累計利回り | |

|---|---|---|---|

| 2004年5月 | 0 | 0 | |

| 2005年5月 | 1,200,000 | 1,241,605 | 3.47% |

| 2006年5月 | 2,400,000 | 3,460,158 | 44.17% |

| 2007年5月 | 3,600,000 | 5,262,779 | 46.19% |

| 2008年5月 | 4,800,000 | 5,876,922 | 22.44% |

| 2009年5月 | 6,000,000 | 3,675,712 | -38.74% |

| 2010年5月 | 7,200,000 | 8,449,450 | 17.35% |

| 2011年5月 | 8,400,000 | 9,240,430 | 10.01% |

| 2012年5月 | 9,600,000 | 9,045,238 | -5.78% |

| 2013年5月 | 10,800,000 | 13,053,589 | 20.87% |

| 2014年5月 | 12,000,000 | 15,001,274 | 25.01% |

| 2015年5月 | 13,200,000 | 22,362,595 | 69.41% |

一見、+900万円ってすごい。ハンサードってこんなに増えるんだという感想になりそうですが、私はそれ以上に注目したい場所があります。

それは間にリーマンショックのある2007年~2009年の資産推移です。

積立額に対して2007年の+160万円(+46.19%)から、リーマンショックを経た2009年 の-230万円(-38.74%)は天から地に叩きつけられたことでしょう。

3年目で160万円増えていたものが、5年目には160万円が無くなった上で-230万円ですから、差額は約400万円です。

この方は10万円積立なので、仮に5万円積立で半分と考えても、2年で-200万円です。

自分の事だと思って考えてみてください。

ここまで来たら普通、辞めませんか?

そして当時はニュースでも連日、株価暴落の話題一色で世界が破滅するぐらいまで言われており、その状況で資産が毎日減っていけば多くの方が、せめて休止すると思います。

でもこの方は金融危機によって世界が破滅するとまで言われていた時でも、積立を続けた結果、現在+900万円です。

これはリーマンショックで自分の資産は目減りしたものの毎月毎月積立することによって、2008年に今で考えれば信じられない安値で買えていたわけですね。

金融危機だとかリーマンショックだとか世の中が総悲観に包まれているときは誰もが休止したくなると思いますが、この方がもし2008年に休止していた場合、手数料やボーナス等も含めて考えると、現在おそらく積立額に対して+50万円~+100万円(+10%~+20%)程度の増加率だと思います。

こう見るとファンド選択よりも精神的な部分が非常に大事だと思います。

これは積立投資をしていく上で、私も非常に勉強になった実例でした。

ちなみにこの方はもう少ししたら、リスクの少ない商品へ徐々に切り替えていく予定とのことです。

上記の例から学ぶべきこと

・ファンド選びよりも、精神的な部分が非常に重要。

・2~3年の結果でどうこう言うべきではない。

・25年契約の場合、積立開始から15年ぐらいのうちにリスクを取るべき。

・世の中の総悲観は安く買える大チャンス。

・積立は継続することに意味がある。(ドルコスト平均法)

・株価が安くなった時に恐怖で積立を辞めてしまうと、平均取得単価が高いままなので、積立を辞めてしまうことがリスクになる場合もある。

・実際の運用はこういった推移をするという前例を知らなければ、おそらく暴落時に恐怖に包まれ逃げ出してしまうため実際の前例を頭の中でシミュレーションしどんな精神状態になるかなども考え身構えておく。